/ Reforma tributária: compare a nova tributação de lucro das empresas com a regra atual

Desde a apresentação da proposta de reforma do Imposto de Renda pelo governo, no fim de junho, o relator do projeto na Câmara apresentou inúmeras versões com diferentes combinações de tributação sobre o lucro corporativo. E o texto aprovado ontem trouxe mais novidades, que acabaram de ser atualizadas nesta quinta-feira, com a aprovação de um destaque que diminuiu a alíquota que deverá incidir sobre os dividendos de 20% para 15%.

Mas, afinal, qual será o novo peso da carga tributária sobre o lucro das grandes empresas da bolsa, se a proposta seguir adiante e passar também no Senado e for sancionada?

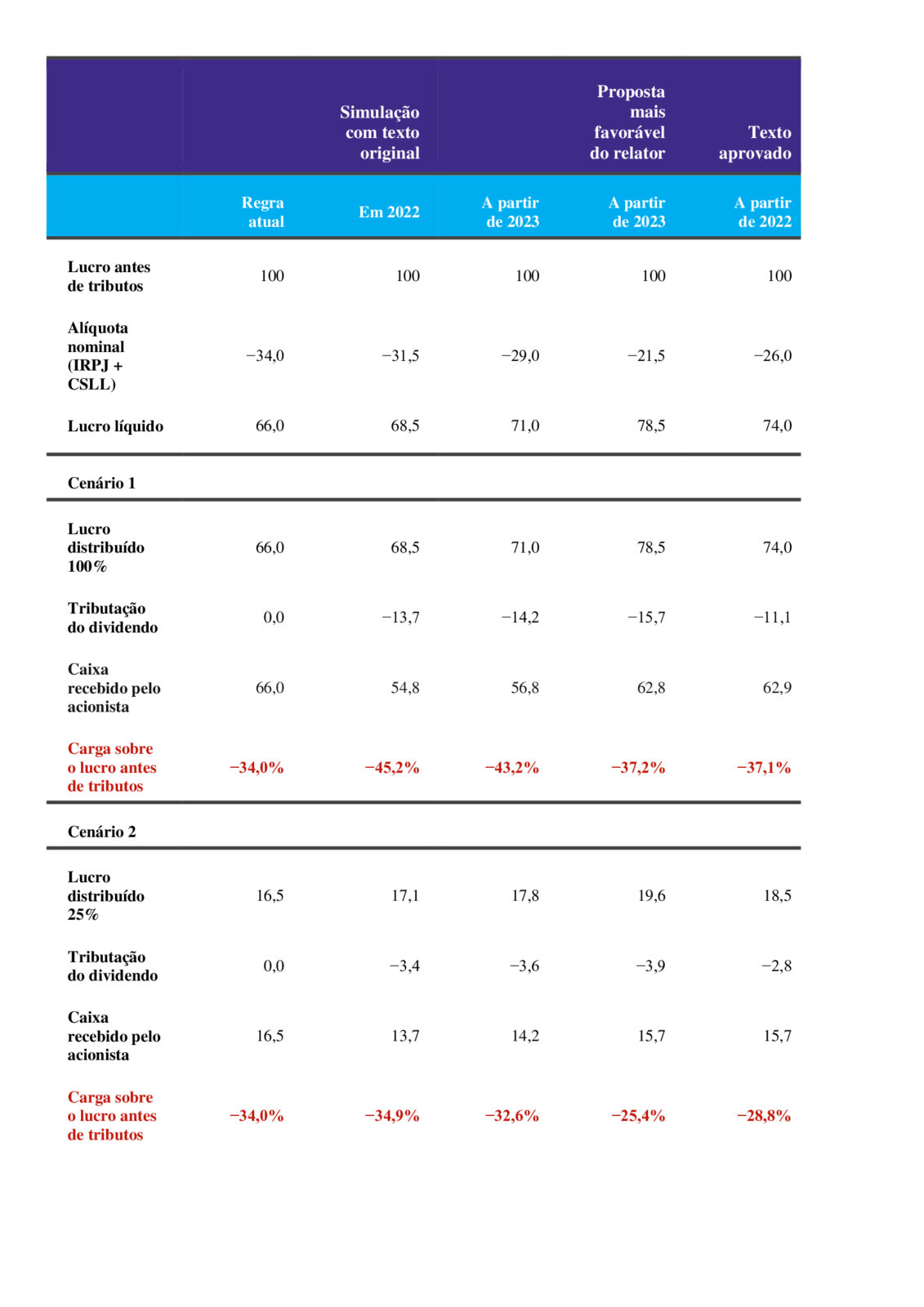

Trazemos aqui abaixo um comparativo que ilustra dois cenários de distribuição de lucro sob a regra atual, com a proposta original do governo, na versão mais favorável do relator e com o texto final aprovado. Um com distribuição de 100% do lucro da companhia aos acionistas, que pela proposta aprovada passa a ser tributada com 15%, e outro com distribuição de 25% do lucro, que é o mínimo que a maioria das companhias abertas brasileira repassa aos investidores.

Peso da carga sobre o lucro

Compare modelo atual com nova proposta de tributação para lucro de grandes empresas

Atualmente, o lucro corporativo é tributado em apenas uma etapa no Brasil, com uma alíquota nominal de 34%, sendo 25% de IR e 9% de CSLL. O termo “alíquota nominal” deve ser usado porque cada empresa precisa fazer diferentes ajustes para sair do lucro societário, que é aquele apurado pela contabilidade empresarial, até chegar na base tributária, que é sobre a qual incide essa alíquota nominal. Na prática, a alíquota efetiva acaba sendo sempre diferente e, hoje, gira em torno de 22% a 23% para as grandes empresas brasileiras.

A principal novidade da reforma é trocar esse modelo de uma única alíquota — e elevada, para os padrões internacionais — sobre o lucro da empresa, por uma tributação em duas etapas. Com uma alíquota menor na PJ, mas passando a cobrar IR também na distribuição do lucro aos acionistas. Inicialmente, a alíquota total das empresas cairia para 29% a partir de 2013, com os dividendos ficando sujeitos a mais 20% de IR.

Se esse modelo fosse prevalecer, a carga total para quem distribui 100% do lucro aumentaria de 34% para 43,2% — o que provocou gritaria do empresariado — e ficaria em 32,6% no cenário de distribuição de 25% do lucro.

Durante a tramitação no Congresso, o relator deputado Celso Sabino (PSDB-PA) chegou a cogitar reduzir a alíquota corporativa para 21,5%. Naquela proposta, a carga total sobre o lucro ficaria em 37,2% com 100% do lucro distribuído e cairia a 25,4% no cenário 2 da tabela.

Agora, pelo texto aprovado, a carga da PJ diminuiu menos, para 26%, sendo 18% de IR e mais 8% de CSLL. Mas como a tributação sobre o dividendo passaria a ser de 15%, e não mais de 20%, chega-se a um cenário em que o peso total sobre o lucro fica em 37,1% se todo ele for distribuído, e de 28,8% na hipótese de distribuição de 25%.

Há um componente adicional relevante para o impacto da reforma para as grandes empresas, que é o fim da possibilidade de distribuição de lucro na forma de juros sobre capital próprio (JCP), que hoje reduz a tributação da pessoa jurídica, embora com IR na fonte de 15% para quem recebe. Esse dispositivo, para bancos e empresas com elevado patrimônio líquido, tem grande poder para distanciar a alíquota efetiva da alíquota nominal a que estão sujeitas, conforme mencionado alguns parágrafos acima. E isso é outro ponto de incômodo do empresariado, já que alguns lucros deixarão de estar sujeitos a alíquotas efetivas próximas de 23% e passarão a pagar de 28,8% a até 37,1%.

Para as empresas menores

Na proposta original do governo, apenas o lucro distribuído por micro e pequenas empresas, até o limite de R$ 20 mil, estaria isento do tributo sobre os dividendos. No texto aprovado ontem, todas as empresas do Simples estão isentas, sem limite de valor, e todas as empresas que são tributadas pelo lucro presumido e que faturam até R$ 4,8 milhões por ano escaparam da nova tributação.

No caso do segundo grupo, a isenção vale para o valor do próprio lucro presumido que vier a ser distribuído, ou pelo lucro efetivamente apurado pela contabilidade, se for maior.

Ao se combinar essa isenção com a redução da carga de IR e CSLL de 34% para 26%, haverá um incentivo econômico ainda maior à chamada “pejotização” da mão de obra, que é quando funcionários são contratados como prestadores de serviço e emitem nota.

Fonte: Valorinvest